Das Ende der Gewissheit

Schlagwörter des Beitrags:

häufige Schlagwörter:

aktuellste Beiträge:

Alterssicherung – es muss gehandelt werden

Die Rente war sowohl im Wahlkampf als auch bei der Koalitionsbildung ein Thema. Eine Rentenkommission wurde gebildet. Hierin liegt eine Chance, vergangene und mögliche zukünftige Fehlentwicklungen zu korrigieren. Die Alterssicherung steht in Deutschland aktuell vor vielen Herausforderungen. Die Größte ist wohl der drohende Anstieg der Altersarmut. Das sinkende Rentenniveau hat seinen Anteil daran.

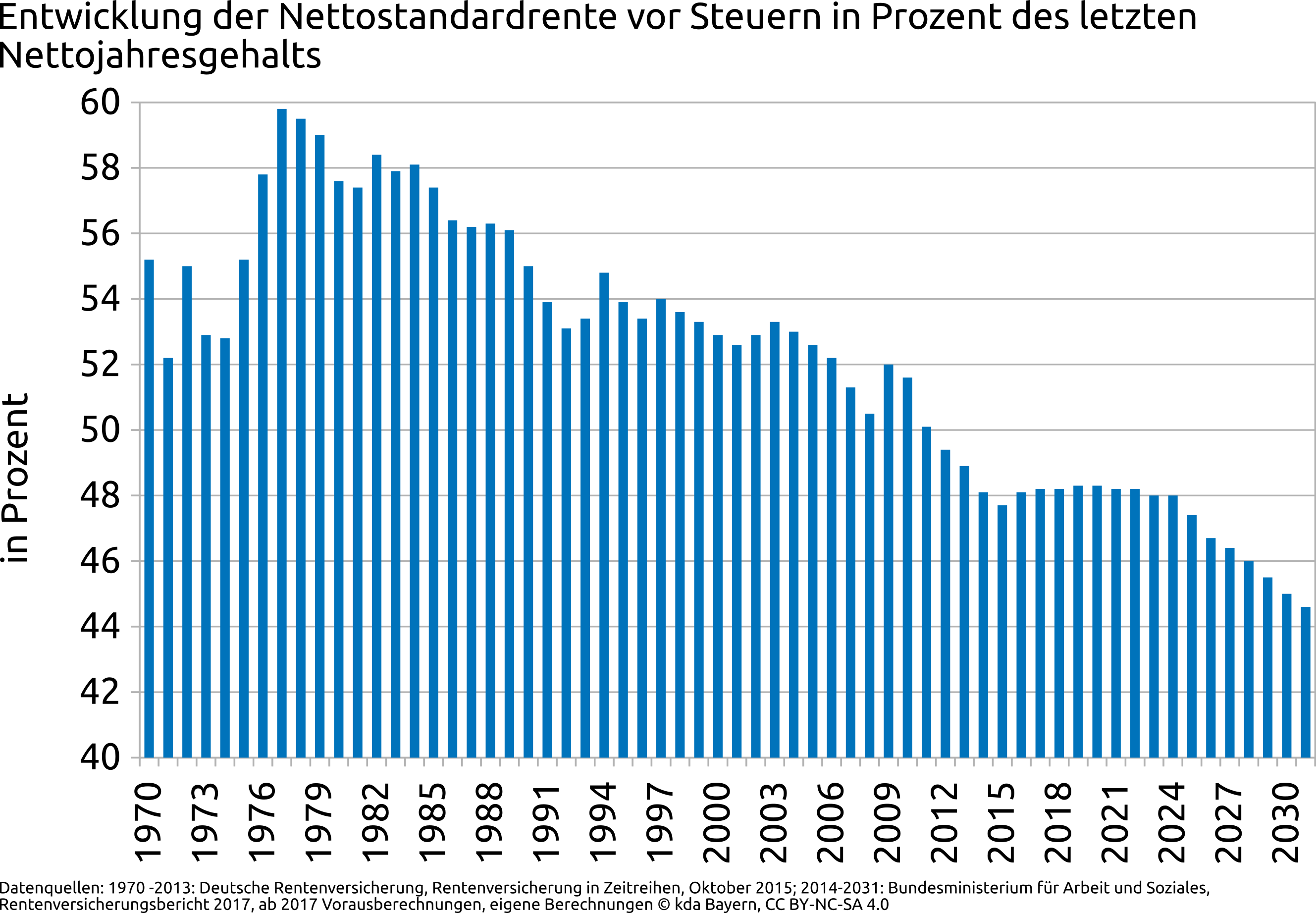

Nettostandardrente seit 1977 mit abnehmendem Trend

Die Grafik 1 zeigt, dass es sich hierbei bereits um ein langfristig bestehendes Problem handelt. Seit im Jahr 1977 die Nettostandardrente vor Steuern in Prozent des letzten durchschnittlichen Nettojahresgehalts mit 59,8 Prozent sein historisches Hoch erreicht hat, gibt es einen klar abnehmenden Trend. Dieser Trend setzt sich den Vorhersagen des Bundesministeriums für Arbeit und Soziales ab 2018 bis 2031 fort. 2031 wird das von der Regierung geplante Niveau von 44,6 Prozent erreicht. Das sind ganze 16,8 Prozentpunkte weniger. Dies bedeutet, dass eine durchschnittliche Person mit einer sogenannten Eckrente zu Rentenbeginn 2031 im Verhältnis zu ihrem bisherigen Nettogehalt 25,4 Prozent weniger hat, als eine Person etwa 50 Jahre zuvor. Damit sind die notwendigen Einschränkungen beim Übergang vom Berufsleben in den Ruhestand heute und 2031 größer, als noch 1977. Dies macht deutlich, dass die fest verwurzelte Überzeugung, dass es zukünftigen Generationen besser gehen wird, auf die Rente bezogen nicht mehr realistisch ist. Dies gilt nicht nur für die Rente, wie neuere Untersuchungen zu Wohlstand und Wohlfahrt zeigen, aber bei der Rente ist dies schon lange sichtbar. Eine Gewissheit, die lange nicht gesehen werden wollte: der Lebensstandard in Rente im Verhältnis zum vorherigen Lebensstandard während der Arbeitszeit sinkt bereits seit vielen Generationen.

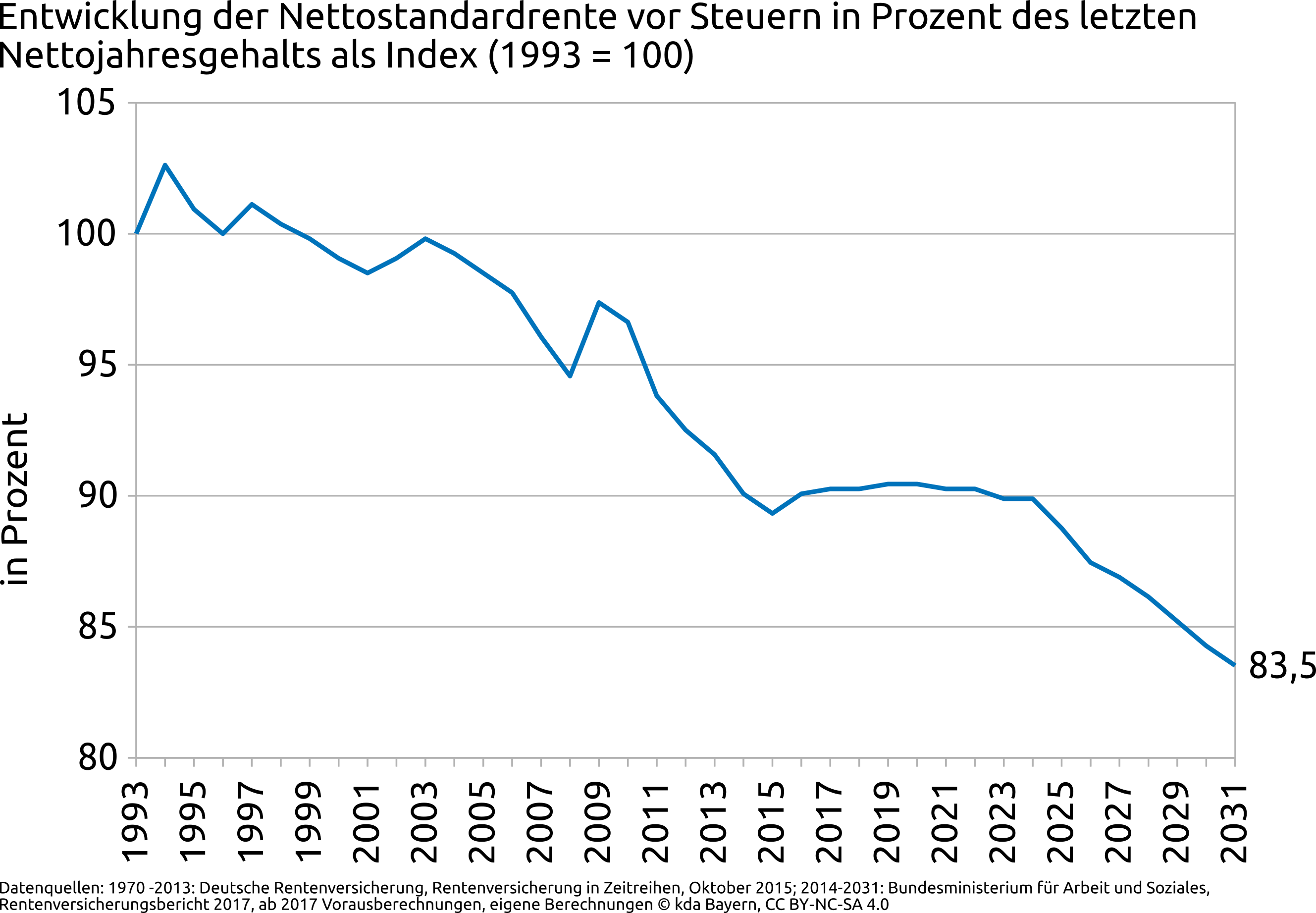

Entwicklung seit der Wende

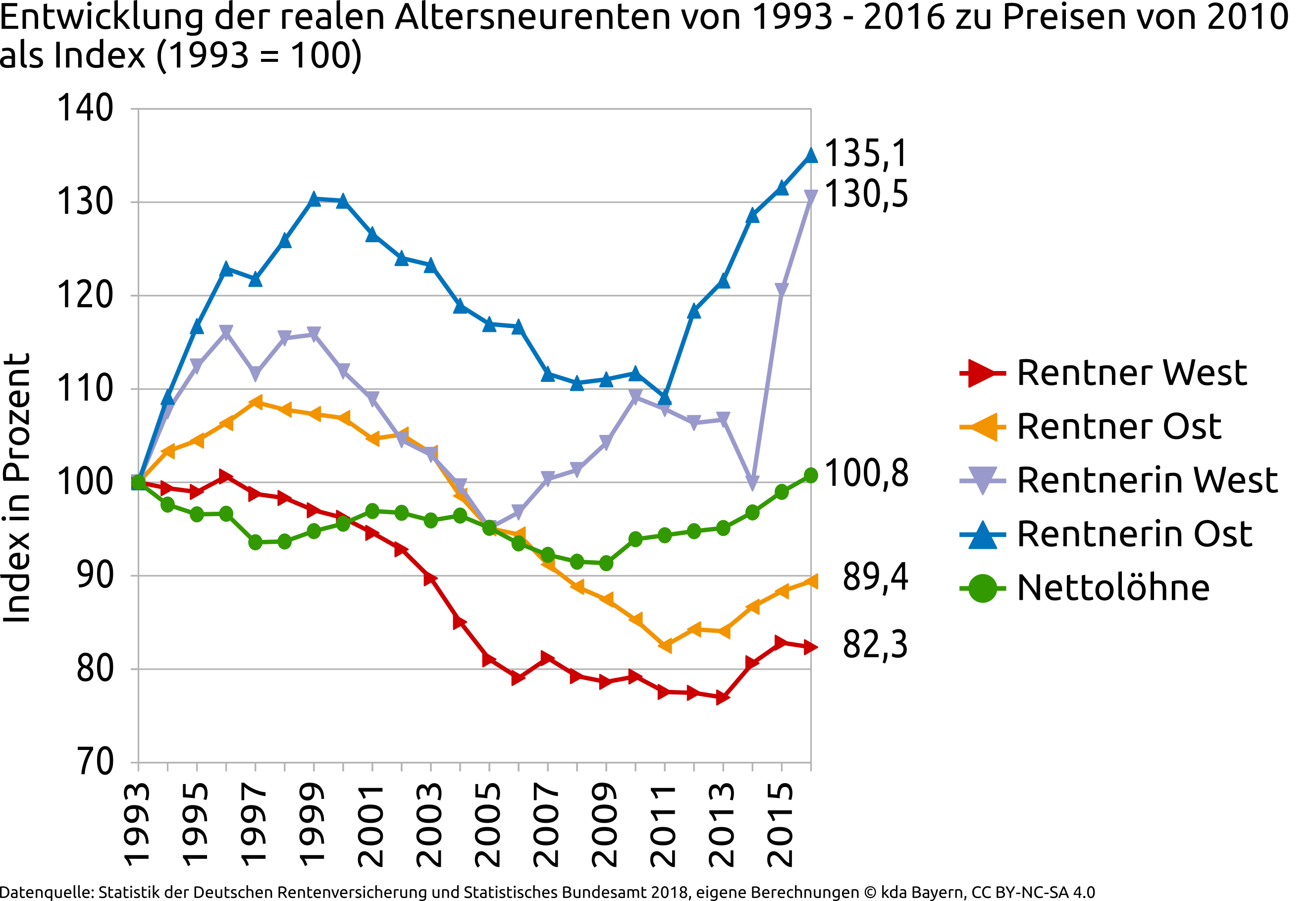

Blickt man auf den Zeitraum seit der Wende, für den Zahlen getrennt nach Ost- und Westdeutschland vorliegen, so beträgt die Nettostandardrente 2031 den Vorhersagen zufolge nur noch 83,5 Prozent des Jahres 1993 (siehe Grafik 2). Ein Ost-Westvergleich getrennt nach Frauen und Männern zeigt in Grafik 3 Folgendes: 1. Die durchschnittlichen Neurenten der Männer sind real niedriger als noch 1993. 2. Die Differenz der durchschnittlichen Neurenten der Männer zu den durchschnittlichen Nettolöhnen ist größer geworden. 3. Die Differenz der Durchschnittsneurente zwischen Ost- und Westrentnern ist geringer geworden, aber noch existent. 4. Die durchschnittliche Neurente von Frauen ist sowohl in Ost- als auch Westdeutschland gegenüber 1993 real gestiegen. Damit verfügen heute Rentnerinnen gegenüber 1993 über eine höhere Kaufkraft als Rentner. 5. Die Neurenten der Frauen liegen immer noch unter denen der Männer. Davon sind Rentnerinnen in Westdeutschland aufgrund ihrer anderen Erwerbsbiografie deutlich stärker betroffen als ihre Kolleginnen in Ostdeutschland. 6. Die Differenz zwischen Ost- und Westrentnerinnen ist im Vergleich zu 1993 angestiegen.

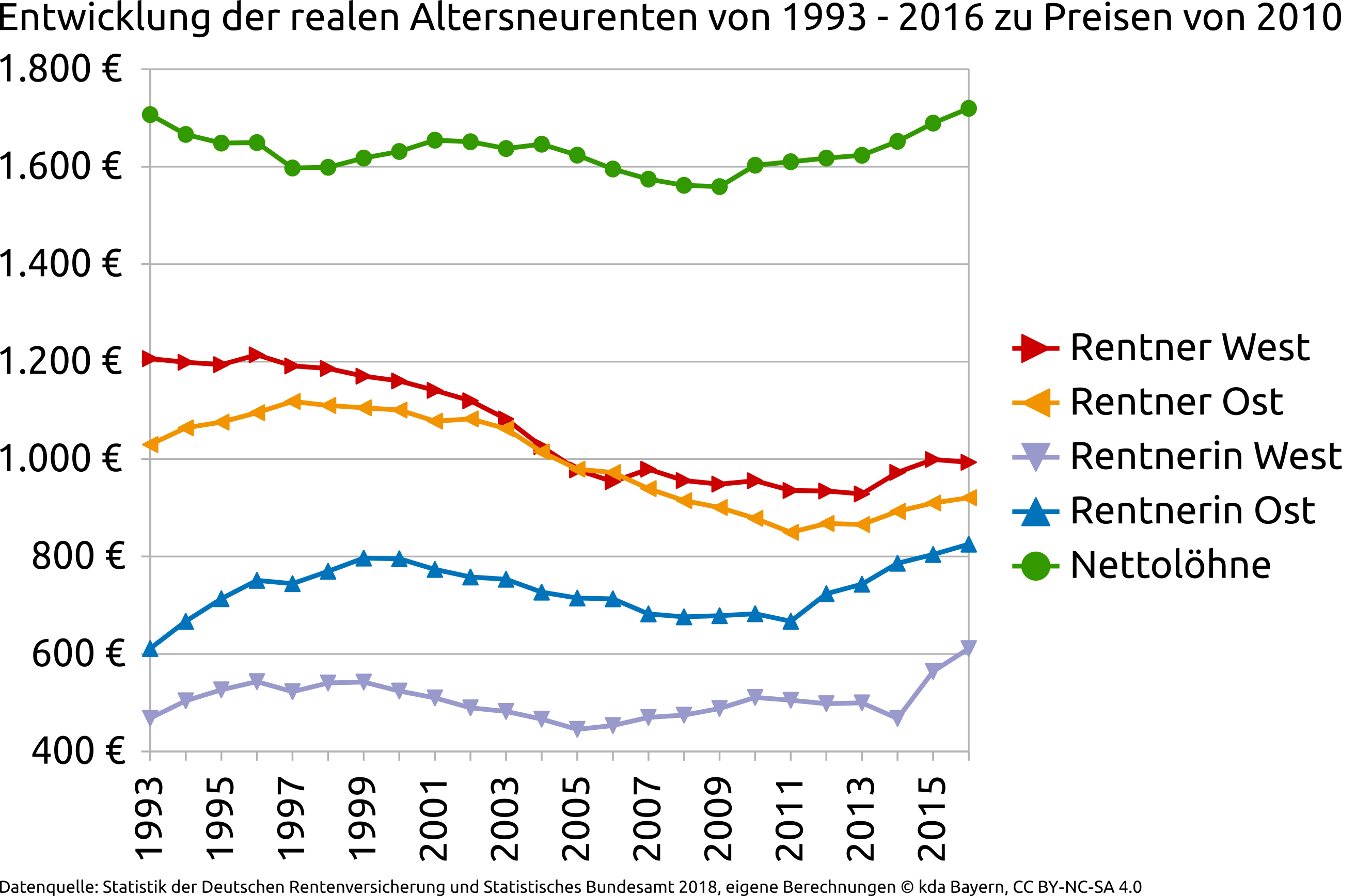

Grafik 4 zeigt die Entwicklung der durchschnittlichen Neurenten als Index seit 1993. Sie verdeutlicht die oben gemachten Aussagen und setzt die Zahlen in Beziehung zueinander. So sind die durchschnittlichen realen Nettolöhne 2016 nur 0,8 Prozent höher als 1993. Die realen Neurenten der Männer sind um 10,6 Prozent (Ostdeutschland) beziehungsweise 17,7 Prozent (Westdeutschland) seit 1993 gesunken. Die durchschnittlichen Neurenten der Frauen sind seit 1993 um 35,1 Prozent (Ostdeutschland) und 30,5 Prozent (Westdeutschland) gestiegen. Damit wurde die Schere zwischen den Renten von Männern und Frauen kleiner, wobei dies auch am Rückgang der durchschnittlichen Neurente der Männer liegt.

Handlungsbedarf

Allein diese Zahlen zeigen dringenden Handlungsbedarf an: Das Sinken des Rentenniveaus muss gestoppt und gegebenenfalls rückgängig werden, um der drohenden Altersarmut vorzubeugen. Die unterschiedlichen Rentenhöhen zwischen Männern und Frauen sind weiter zu reduzieren, wobei dies nicht über weitere Absenkungen bei Männern erreicht werden sollte. Ebenso sollten über 25 Jahre nach der Wiedervereinigung der Unterschied zwischen Ost- und Westrenten zumindest mittelfristig aufgehoben werden.

Das Ende des Umlagesystems?

Ist also das umlagenfinanzierte Rentensystem am Ende? Oder anders formuliert muss der Anteil an kapitalgedeckten Renten erhöht oder muss sogar ganz auf ein kapitalgedecktes System umgestellt werden? Hier hilft ein Blick in die Geschichte. 1957 wurde in Deutschland auf die Umlagenfinanzierung umgestellt. Man wandte sich von einer Kapitaldeckung ab. Gründe hierfür waren die Erfahrungen der Auswirkungen von Krieg, Inflation, Wirtschafts- und Finanzmarktkrisen auf das kapitalgedeckte Rentensystem. Sie waren so verheerend, dass ein Großteil (bis zu 50 Prozent) der Gelder für die Renten am Ende aus Steuermitteln stammten. Auch wenn Krieg und Hyperinflation heute nur theoretische Probleme sind, so sind Wirtschafts- und Finanzmarktkrisen in der jüngeren Vergangenheit bis Gegenwart umso gegenwärtiger. Zusätzlich kämpfen kapitalgedeckte Renten aktuell mit der Niedrigzinsproblematik. Natürlich wird der Staat im jetzigen System der privaten Kapitaldeckung nicht mehr so massiv mit Steuermitteln eingreifen müssen wie damals. Dafür wird das Risiko in gleichem Umfang entsolidarisiert individualisiert. Im Fall der Fälle steht dann jeder für sich alleine im Regen.

Kapitaldeckung bringt zusätzliche Probleme

Christel Riedel und Eva M. Welsklop-Deffa (2016) bringen es auf den Punkt: „Kapitalmärkte schaffen keine eingebaute Sicherheit: Neben der auch für sie unbestreitbaren Demographie- und Arbeitsmarktabhängigkeit sind kapitalbasierte Alterssicherungsformen zusätzlich von globalen ökonomischen und politischen Sonderfaktoren beeinflusst, die Zinsentwicklungen schwer kalkulierbar machen. Die Umlagefinanzierung kennt diese Zusatzprobleme nicht. Für die Rentenreform des Jahres 2016/17 ist daher zu Recht die Erwartung formuliert, die umlagefinanzierte Gesetzliche Rentenversicherung (GRV) in ihrem Leistungsumfang wieder zu stärken.“

Ein Blick nach Österreich

Das umlagenfinanzierte Rentensystem ist nicht am Ende – ganz im Gegenteil: es ist langfristig das stabilere und damit sicherere System. Das ist keine Utopie. Österreich und Deutschland hatten in den Ursprüngen ähnliche Rentensysteme, die sich jedoch in unterschiedliche Richtungen entwickelten. Während in Deutschland das Rentenalter angehoben, die Rentenquote gesenkt und verstärkt auf Kapitaldeckung gesetzt wurde, hat Österreich das umlagenfinanzierte System gestärkt. Florian Blank u. a. untersuchten 2016 die beiden Systeme und verglichen sie. Das Fazit: „Das österreichische System der Alterssicherung ist in der Gesamtschau dem deutschen deutlich überlegen. [...] Jenseits aller technischen Details lassen sich aus dem Vergleich zwei allgemeine Schlussfolgerungen ableiten: Erstens ist ein öffentliches Rentensystem im Umlageverfahren finanzierbar und ein Übergang zum „Drei-Säulen-Modell“ wie in Deutschland keine zwingende Notwendigkeit. Eine starke Rentenversicherung schadet offenbar der wirtschaftlichen Entwicklung nicht. In einer alternden Gesellschaft ist mit insgesamt höheren Ausgaben für Alterssicherung zu rechnen, eine Ausgabenverschiebung von öffentlichen zu privaten Systemen ändert daran nichts, ist aber mit erheblichen Risiken verbunden. Zweitens erweist sich die Institution der Sozialversicherung als äußerst flexibel.“

Österreich hat auf eine Erwerbstätigenversicherung umgestellt. Damit wurde die Finanzierungsbasis maßgeblich vergrößert, da nicht nur abhängig Beschäftigte in das System einzahlen, sondern auch Beamte und Selbstständige. Das bringt nicht nur mehr Stabilität in das Alterssicherungssystem. Es hilft auch einer anderen zukünftigen Herausforderung zu begegnen: der Digitalisierung der Arbeitswelt. Sie könnte sehr wahrscheinlich noch stärker als heute durch eine Kombination von abhängiger und selbstständiger Arbeit sowohl gleichzeitig als auch in zeitlicher Abfolge geprägt sein. Eine Erwerbstätigenversicherung erfasst alle Erwerbseinkommen. Dadurch werden Ansprüche kontinuierlicher erworben, als im bisherigen deutschen System. Bleibt das deutsche System unverändert, so könnte die Digitalisierung der Arbeitswelt das Risiko der Altersarmut weiter deutlich steigern.

Quellen:

Blank, Floria| u.a. (2016): Ein starkes öffentliches Rentensystem ist möglich, Das Beispiel Österreich, in: WISO direkt 22/2016, aus dem Internet: library.fes.de/pdf-files/wiso/12759.pdf, abgerufen am 26. 10. 2016

Riedel, Christel| Welsklop-Deffa Eva M. (2016): Heute die Rente von morgen sichern, in: Zeitschrift des Deutschen Juristenbundes – djbZ, 2/2016, aus dem Internet: djb.de/publikationen/zeitschrift/djbZ-2016-2/djbZ-2016-Heft-2-b1, angerufen am 26. 10. 2016

Bei diesem Artikel handelt es sich um eine überarbeitete und aktualisierte Version des gleichnamigen Artikels aus dem kda-Report Nr. 5 vom Januar 2017.

Evangelische Arbeitsgemeinschaft für Soziale Fragen in Bayern und Thüringen e. V.

Evangelische Arbeitsgemeinschaft für Soziale Fragen in Bayern und Thüringen e. V.